Это можно признать дырой Как сотрудники ФСБ и Агентства по страхованию вкладов обогащались на проблемных банках. Расследование «Медузы», «Проекта» и VTimes

Мы рассказываем честно не только про войну. Скачайте приложение.

Весной 2019 года был задержан полковник Кирилл Черкалин, глава банковского отдела управления «К» службы экономической безопасности ФСБ. У Черкалина и его коллег нашли рекордный объем наличных — 12 миллиардов рублей (больше, чем в квартирах полковника полиции Дмитрия Захарченко, которые были буквально набиты деньгами). Сразу после этого из России уехал Валерий Мирошников, замглавы Агентства по страхованию вкладов (АСВ) — структуры, которая в середине 2010-х стала для банков настоящей денежной трубой. Мирошников по долгу службы работал в тесной связке с Черкалиным. Домой он так и не вернулся, зато начал всплывать в показаниях по уголовному делу. «Медуза» совместно с «Проектом» и VTimes рассказывает, как и за что замглавы АСВ мог собирать с банкиров десятки миллиардов рублей — и кто еще обогатился на массовых банкротствах и санации банков, которые считаются одним из главных достижений Эльвиры Набиуллиной на посту председателя Банка России.

Кирилл Черкалин — когда-то аккуратно подстриженный импозантный руководитель «банковского» отдела ФСБ — сейчас выглядит так, будто решил основать секту: у него длинная борода и длинные волосы, рассыпавшиеся по плечам.

«Ну а что вы хотите, тут сложно остаться в своем уме. У него разрыв шаблона: он сидел, золотой ручкой все подписывал, ему каждый день заносили бабки. Он уже утратил чувство реальности, а потом свои же его и приняли — он действительно не понимал, что происходит», — говорит собеседник «Медузы», близкий к следствию.

В СИЗО «Лефортово» Черкалин находится уже больше полутора лет. За это время он заключил соглашение со следствием и дал показания на своих коллег — бывшего заместителя начальника управления «К» ФСБ Дмитрия Фролова и оперативника Андрея Васильева.

Черкалин обвиняется в особо крупном мошенничестве и получении взяток в особо крупном размере. В частности, в одном из эпизодов Черкалину вменяется получение взяток за «общее покровительство» банка «Транспортный».

Но это не все — за время расследования в деле появилось уже около 10 эпизодов преступной деятельности, связанных с банками, говорит собеседник, близкий к следствию: «В СК стоит буквально очередь из банкиров с котомками, которые идут рассказать, как их обобрали».

Сам Черкалин еще год назад сообщил следствию, что большая часть найденных у него денег не его — они принадлежат заместителю директора государственной корпорации Агентство по страхованию вкладов Валерию Мирошникову. Он же, по версии полковника, был автором преступных схем, об этом писали со ссылкой на близкий к следствию источник «Открытые медиа».

«Смотришь на Черкалина — и даже жалко. Он такой, не семи пядей во лбу, говорит: «Мне сказали, так было можно»», — описывает полковника собеседник «Медузы», знакомый с ходом следствия.

Изучив переписку Черкалина с Мирошниковым, следствие планировало допросить заместителя директора АСВ в качестве свидетеля, но тот на допрос не явился. Добраться до него правоохранительные органы не смогли: Мирошников покинул страну сразу после задержания Черкалина, писали The Bell и «Проект». По версии знакомых Мирошникова, когда арестовали Черкалина, тот был в Австралии — и решил не возвращаться в Россию. А спустя два с половиной месяца АСВ сообщило о его отставке без указания ее причин.

Имя Мирошникова регулярно упоминается в показаниях по делу Черкалина, говорит собеседник «Медузы», близкий к следствию. «Главным всегда был Мирошников, Черкалин действительно говорит правду — это деньги не его, он реально был просто хранителем и крышевал Мирошникова и АСВ», — уверен Александр Железняк, уехавший из России бывший председатель правления Пробизнесбанка, лишившегося лицензии. — При этом о Мирошникове все забыли, он просто растворился в воздухе».

Следователь по этому делу Николай Тутевич от комментариев «Медузе» отказался. В Центробанке не ответили на вопрос, будут ли проводить служебную проверку в связи с обстоятельствами, вскрывшимися в рамках дела Черкалина.

Валерий Мирошников не ответил на просьбу «Медузы» о разговоре для этой статьи. Адвокат Черкалина Владимир Михайлов отказался от комментариев.

Банковская зачистка

«Кто в ЦБ берет взятки? Знаешь? Если знаешь — скажи», — просила Эльвира Набиуллина своего знакомого вскоре после того, как заняла пост председателя Центробанка в 2013 году. Придя в ЦБ, Набиуллина старалась понять, с какими людьми можно работать, вспоминает он в разговоре с «Медузой» — «кто чист, кто не чист».

Назначить Набиуллину главой Центробанка предложил президент Владимир Путин, помощником которого она работала после ухода с поста министра экономического развития. У нее был карт-бланш от Путина на решительные действия, сходятся во мнении несколько крупных банкиров.

Набиуллина начала расчистку банковского сектора от «нежизнеспособных игроков» и сумела отозвать лицензии даже у банков, которые ЦБ боялся трогать годами — например, у «Мастер-банка», «на глазах у изумленной публики много лет занимавшегося обналом», говорит крупный финансист.

Я заметила, что в ЦБ […] есть травма, связанная с убийством зампреда ЦБ Андрея Козлова. […] Регулятор сейчас действительно работает […] сверхосторожно, возможно, чуть более осторожно, чем требует острота ситуации. ЦБ может быть и будет инициатором преследования, работая с правоохранительными органами. Во всяком случае, у меня есть внутренняя готовность это делать.

Эльвира Набиуллина — в интервью «Коммерсанту» после назначения

Набиуллина сломала стиль предыдущего руководства ЦБ — закрывать глаза и договариваться — говорит собеседник «Медузы». При ней Центробанк за семь лет отозвал около 500 банковских лицензий, и еще примерно 30 банков отправил на санацию — так называется процедура финансового оздоровления банка, у которого накопилось слишком много плохих долгов.

С тех пор многие крупные банкиры и финансисты из-за проблем с бизнесом уехали из страны. Почти все они стали фигурантами уголовных дел и ответчиками по искам на сотни миллиардов рублей.

Такая непримиримость и радикальные действия Набиуллиной в отношении проблемных банков резко повысили роль Агентства по страхованию вкладов. АСВ стало огромной воронкой, через которую за последние семь лет прошли полтора триллиона рублей государственных денег — и сопоставимые по масштабам активы банков, лишившихся лицензии.

В 2003 году государство создало АСВ и приняло важный закон о страховании вкладов: вклады до 100 тысяч рублей в банках-участниках этой системы были застрахованы государством. Если ЦБ вводил в банк временную администрацию или лишал учреждение лицензии, АСВ должно было выплатить вкладчикам деньги, а потом требовать их с банка.

При создании Агентство по реструктуризации кредитных организаций — предшественник АСВ — получило от государства всего 10 миллиардов рублей. С запуском системы страхования вкладов у него становилось все больше денег: банки каждый квартал отчисляют взносы со всех привлеченных вкладов. Государство повышало страховку: до 190, 400, 700 тысяч рублей и наконец до нынешних 1,4 миллиона. В 2008 году государство выделило АСВ 200 миллиардов рублей. «Когда мы получили из бюджета 200 миллиардов рублей, мы тут же получили вал «предложений» от людей, жаждущих порулить этими деньгами», — вспоминал тогдашний глава АСВ Турбанов в интервью «Ведомостям» через три года.

Хотя многие банкиры вспоминают Турбанова как честного человека, некоторым все же удавалось «порулить». Банкир Александр Лебедев утверждает, что топ-менеджеры его Национального резервного банка привлекали депозиты АСВ за откат. «Ставка для нас была 4%, а реальная 12%. Что-то из этой разницы откидывали [замдиректора АСВ Валерию] Мирошникову», — вспоминает он. Похожую схему описывает еще один уехавший из России банкир.

Тогда же, в 2008 году появился закон о санациях банков.

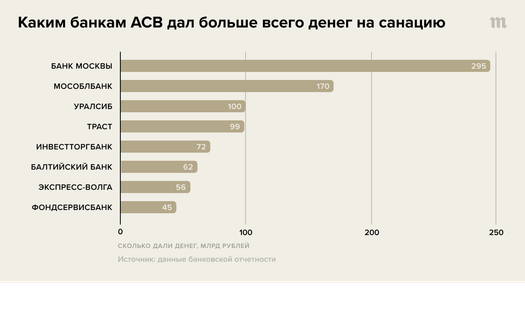

За следующие четыре года АСВ провел всего несколько санаций, одна из которых остается для агентства крупнейшей: в 2011-м, после того, как Сергей Собянин сменил Юрия Лужкова в кресле мэра Москвы, АСВ передало ВТБ 295 миллиардов рублей на оздоровление Банка Москвы.

А первым банком, попавшим под этот закон, стал «Российский капитал» (сейчас — «Дом.рф»). Его в октябре 2008 года, за 10 дней до принятия закона взял на санацию Национальный резервный банк Александра Лебедева. НРБ получил на санацию чуть больше восьми миллиардов рублей, но позже вернул их АСВ. Санация «Российского капитала» продлилась 10 лет, за это время финансовая помощь банку, по данным Счетной палаты, составила 164 миллиарда, почти половину которых — от АСВ (выкуп активов перед передачей банка «Дом.рф»).

«Он со всеми делился, всем давал заработать»

Если верить рассказам многочисленных собеседников «Медузы», Мирошников был редким типом деятельного и во многих вопросах эффективного чиновника.

У Мирошникова очень богатый опыт работы с проблемными банками. Еще в 1999 году он пришел на работу в Агентство по реструктуризации кредитных организаций, затем перешел в заменившее его АСВ. А до этого работал в ЦБ, где занимался и проверками, и оздоровлением банков. Больше десятка бывших и действующих банкиров, имевших дело с Мирошниковым, хвалят его и даже говорят о нем с восхищением: с ним было легко работать, он не любил бюрократию и мог найти решение любой сложной задачи.

«С ним можно было любую проблему взять и за чаем обсудить и найти решение, он очень эффективно работал», — говорит о Мирошникове федеральный чиновник из финансового блока.

«Суперэффективный, понимающий человек», — характеризует его Дмитрий Целяков, работавший в департаменте МВД по борьбе с оргпреступностью. «Был предпринимателем, прекрасно зарабатывал, умел при желании быстро решать вопросы», — описывает Мирошникова действующий банкир. «Мирошников — это сложные, неоднозначные решения, сложный менеджмент. На его месте мог бы быть кристально чистый человек — и он бы нанес вред», — рассуждает еще один крупный банкир.

«Мирошников правда гений, я присутствовал на его совещаниях: он расписывал все схемы, все делал. Его все слушали, он абсолютно со всеми низшими чинами делился, всем давал заработать», — восхищается бывший совладелец «Пробизнесбанка» Александр Железняк.

Основным источником «заработка» для замдиректора госкорпорации могли быть банкротства банков после отзыва лицензии, сходятся во мнении два действующих банкира. В отличие от обычных банкротств, когда кредиторы могут сами назначать конкурсного управляющего, управлять банкротством банков могло только АСВ — так прописано в законе «О банкротстве кредитных организаций».

«Я понимал, что он [Мирошников] делал: у банка отзывается лицензия, и тут же в нем меняется все: охранная компания, юристы, бухгалтера. На эти места назначаются свои люди», — говорит банкир, прошедший через отзыв лицензии.

Этот механизм прописан официально. Для работы с банками, лишенными лицензии, у АСВ есть специальные аккредитованные организации — 20 юридических, 11 бухгалтерских и семь торговых площадок, на которых продавалось имущество. Аккредитованные организации АСВ отбирал по очень непрозрачной процедуре, указывала Федеральная антимонопольная служба (ФАС).

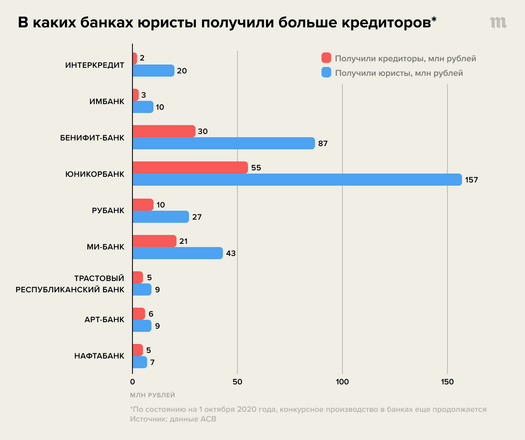

За подбор внешних юристов в АСВ отвечал именно Валерий Мирошников. Их услуги очень щедро оплачивались, писали «Ведомости»: например, юридическая компания «Вектор права» получала 10 миллионов рублей ежемесячно, а Московская коллегия адвокатов «Кворум» — 8,5 миллиона рублей в месяц, плюс 15% от возврата активов в конкурсную массу. Причем в некоторых случаях процент юристы брали даже от тех сумм, что должники вернули добровольно, жаловались кредиторы «Пробизнесбанка».

Практика АСВ по продаже имущества обанкротившихся банков тоже вызывала вопросы. Например, в ноябре 2016 года агентство продало доставшийся ему от Пробизнесбанка банк «Пойдем!» на закрытых торгах по цене в два раза дешевле начальной — за 380 миллионов рублей вместо 770 миллионов. А покупатель — «Совкомбанк» — вскоре перепродал этот банк топ-менеджерам дочернего банка АСВ — «Российского капитала».

Актив был довольно привлекательным — еще до того, как «Пробизнесбанк» лишился лицензии, владельцы обсуждали продажу банка «Пойдем!» с группой ВТБ за три миллиарда рублей, говорил собеседник «Ведомостей».

За следующие три года новые владельцы получили от банка почти два миллиарда рублей дивидендов. Кредиторы Пробизнесбанка пытались оспорить продажу банка «Пойдем!» на торгах, считая цену заниженной, но проиграли в трех инстанциях. И только в феврале 2019 года Верховный суд отменил эти решения и выпустил постановление о том, что в проведенных АСВ торгах есть признаки заинтересованности.

«Как говорил бывший глава Арбитражного суда Антон Иванов, цель любого арбитражного управляющего — продать как можно больше активов как можно дешевле своим парням, — разводит руками собеседник, близкий к совету директоров АСВ. — Тут вопрос в независимой оценке: была она у АСВ или нет — совет не в курсе».

Эффективность работы привлеченных агентством юристов и торговых площадок можно оценить по годовому отчету госкорпорации. В 2019 году АСВ взыскало с должников через суды 32,4 миллиарда рублей, потратив на юридическое сопровождение 8,5 миллиарда рублей (39% всех расходов — на конкурсное производство).

В результате всех усилий АСВ и его партнеров кредиторы обанкротившихся банков получают назад около 45% своих денег — это средний показатель по завершившимся банкротствам за 2019 год.

45% это достаточно много, говорит партнер юридической компании «Пепеляев Групп» Юлия Литовцева, но эта цифра складывается за счет заемщиков, обязательства которых перед банком обеспечены залогом. В итоге деньги теряет в основном бизнес — те фирмы, которые держали деньги в обанкротившихся банках. В очереди кредиторов они последние.

Как потерять все сбережения

В январе 2016 года старший механик супертанкера Дмитрий Протасьев вернулся домой из трудного рейса: в Тихом океане отказала рулевая машина, было очень много работы. Через пять дней после его возвращения в банке «Интеркоммерц», где Протасьев держал все накопления за 20 лет работы, ввели временную администрацию. История была типичной: ЦБ потребовал от банка доначислить резервы, после чего у «Интеркоммерца» критически снизился капитал.

Для Протасьева это стало неожиданностью: он относился к выбору банка ответственно, изучал банковские нормативы и следил, как банк их соблюдает. На счетах в банке держали свои деньги «Транснефть» и Федеральная таможенная служба; в «Интеркоммерце» работал бывший зампредседателя и глава юридического департамента Центробанка Сергей Голубев — все это механик считал показателями надежности банка.

Через 10 дней ЦБ отозвал у «Интеркоммерца» лицензию и Протасьев лишился 20 миллионов рублей — всего, что скопил за жизнь на строительство дома и пенсию. Механик не опустил руки: он пытается судиться с ЦБ и АСВ, читает книгу специалиста по мотивации Роберта Шарма «Вдохновение на каждый день» и верит, что любое испытание закаляет человека.

АСВ выплатило вкладчикам «Интеркоммерца» 64 миллиарда рублей — по тем временам это была рекордная сумма. Около трех миллиардов рублей банк остался должен людям — таким, как механик Протасьев, — чьи вклады составляли больше 1,4 миллиона рублей (превышение этой суммы не покрывается государственной страховкой). Еще 18 миллиардов рублей потеряли компании, державшие средства в «Интеркоммерце» — например, на расчетных счетах.

Лишенный лицензии банк, как правило, признается банкротом и передается в конкурсное производство — им управляет как раз АСВ. Агентство должно распродать имущество банка, взыскать долги с тех, кто брал там кредиты и — если нужно — привлечь к ответственности «контролирующих лиц». Все полученные деньги поступают в так называемую конкурсную массу, которую агентство должно распределить между кредиторами, одним из которых становится само — ведь оно заплатило по застрахованным вкладам.

Чтобы вернуть деньги, АСВ подало иск к трем бывшим топ-менеджерам «Интеркоммерца» и бывшему председателю правления и акционеру банка Александру Бугаевскому. Других акционеров лопнувшего банка АСВ к ответственности пока не привлекало. У агентства не нашлось для этого «правовых оснований», говорится в ответе АСВ на запрос «Медузы».

«С АСВ иногда непонятно: почему тут выиграло, тут забыло выиграть, тут подало иск, а тут — забыло», — улыбается действующий крупный банкир. Эту проблему признает и собеседник «Медузы», близкий к совету директоров АСВ: иски нужно подавать ко всем, иначе потом никак не объяснишь избирательность.

За пять лет с момента банкротства «Интеркоммерца» АСВ смогло вернуть в конкурсную массу всего 8,5 миллиарда рублей, из них около двух миллиардов — через суды. Процесс затягивается, через четыре года у него истекают сроки исковой давности.

Шансов вернуть свои деньги при помощи АСВ у Протасьева все меньше: механик уже просит судью привлечь к ответственности президента Путина и главу ЦБ Набиуллину. Из 20 миллионов рублей ему пока удалось вернуть лишь около трех: 1,4 миллиона — по страховке, остальное — в процессе конкурсного производства.

Центробанк не может вмешиваться в оперативную деятельность конкурсного управляющего, за исключением случаев, предусмотренных законодательством, говорится в ответе ЦБ на запрос «Медузы».

У вас проблемы? Станьте санатором

Механик Протасьев и другие клиенты «Интеркоммерца» могли бы сохранить свои деньги, если бы ЦБ выбрал другой путь — санацию банка. К этому варианту прибегают, если банкротство может иметь слишком опасные социальные или экономические последствия. Например, крах крупного розничного банка может напугать вкладчиков других банков, они пойдут забирать вклады, и проблемы возникнут уже у всех банков.

При санации банк продолжает работать, а деньги теряют только его владельцы — вместе с банком. Но это и справедливо, ведь именно они привели банк в «печальное финансовое состояние», объяснял логику Центробанк.

Для оздоровления финансовой организации подыскивается санатор, который сможет решить ее проблемы. Раньше в этой роли, как правило, выступали более крупные банки, сейчас — сам Центробанк.

Деньги на санацию выделяет ЦБ (через АСВ) и санатор получает их когда оформит контроль над банком. Владельцы проблемных банков отдают свои доли за символические деньги, ведь выбора у них нет: банк, скорее всего, уже не жилец, и если дойдет до банкротства, доли собственников все равно обесценятся. Кроме того, закон позволяет ЦБ уменьшать уставный капитал (вложения собственников) до размера собственного, а если тот становится отрицательным (например, если ЦБ требует досоздать много резервов) — до символического одного рубля.

Санируемый банк продолжает обслуживать клиентов, они свои деньги не теряют. Банк-санатор получает весь бизнес и клиентов санируемого банка, а также длинные и дешевые — по ставке всего 0,51% годовых на срок до 10 лет — деньги на его оздоровление. Сам санируемый банк при этом не обязан соблюдать нормативы ЦБ — это важно, поскольку позволяет санатору скидывать туда собственные проблемные активы, чтобы не портить свой баланс.

Ключевую роль тут тоже играло АСВ. Именно агентство просчитывало для ЦБ варианты, как лучше поступить с конкретным банком — отправить на санацию или же на ликвидацию, говорит крупный действующий банкир. Именно АСВ определяло, сколько денег понадобится для спасения банка. Формально заключение о размере «дыры» в балансе дает комиссия, куда входят представители и ЦБ и АСВ, но два банкира — бывший и действующий — сходятся во мнении, что в основу ложились оценки агентства.

«Дыру считали люди Валеры [Мирошникова] и [Георгия] Агапцева [заместитель гендиректора АСВ]», — уточняет действующий банкир. «Чем больше дыра, тем больше получат [на санацию]. А именно АСВ указывал дыру, не ЦБ. Выходит их комиссия и начинает колдовать — это можно признать дырой, это можно признать дырой», — говорит бывший совладелец «Пробизнесбанка» Железняк.

Деньги на латание финансовых дыр в проблемных банках тоже шли через АСВ: агентство выдавало их санаторам под 0,51% годовых. Всего на санацию банков потратили два триллиона рублей, две трети из которых — после 2013 года.

«Все мы удивляемся: почему, например, был работающий банк с недостатком капитала 50 миллиардов рублей, провели санацию и потратили на это уже 600 миллиардов? Потому что когда у банка меняется собственник, все рушится. Прежде всего — бегство пассивов — вкладчики видят, что банк проблемный и идут забирать из него деньги. Образуется огромная дыра. Ее уже надо закрывать не в сумме дефицита капитала. Потом резко ухудшается качество активов — кредитов, в первую очередь. Кредит — это всегда договоренность между двумя сторонами. Если одна сторона как бы исчезла, то договоренность — тоже, сразу неожиданное количество активов становятся проблемными. В результате «дыра» в балансе расползается в четыре-пять раз и ЦБ вынужден закрывать ее деньгами — в расчете, что потом что-то удастся вернуть. И что-то вернуть удается, но в момент вступления санации все выглядит удручающе», — так объясняет большие траты на санации председатель наблюдательного совета Московской биржи Олег Вьюгин, работавший в ЦБ и возглавлявший совет директоров крупного банка.

Кто будет санатором проблемного банка — тоже решало агентство, надо было только согласовать кандидатуры в ЦБ.

Далеко не все банкиры стремились стать санаторами проблемных банков — слишком много там было «скелетов в шкафу». Но для банкиров, которым очень нужны были деньги, возникала интересная возможность решить собственные проблемы за счет денег от АСВ и перевесить собственные плохие кредиты на санируемый банк — ведь ему не нужно соблюдать нормативы.

«Очень многие банки, будучи в плохом состоянии сами, но имея связи, использовали этот механизм [санации] для решения собственных проблем», — подтверждает глава правления «Альфа-банка» Андрей Соколов. За санацию других банков брались — и даже боролись за нее с конкурентами — «Открытие», Бинбанк, Промсвязьбанк, Татфондбанк. В итоге первые три сами отправились на санацию, а последний лишился лицензии. Но прямой связи с санацией тут нет, уверяет ЦБ в своем комментарии «Медузе».

Конкурсы по выбору санатора зачастую были имитацией: несколько участников конкурса на санацию «Траста» признавались «Ведомостям», что подавали заявку, понимая, что «негласное решение уже принято». За право стать санатором приходилось платить «откаты» топ-менеджерам АСВ — в этом единодушны три уехавших и один действующий банкир, с которыми мы говорили для этой статьи. Двое из них назвали размер отката — от 3 до 5% выделенной на санацию суммы.

Один из уехавших банкиров считает, что откаты должен был получать и «кто-то в ЦБ», но кто именно — он не знает. «Это все должно было работать в связке: ЦБ — АСВ — банковские отделы МВД — банковский отдел ФСБ, — рассуждает собеседник, близкий к ФСБ, — видимо, стержнем были АСВ и ФСБ, а основным исполнителем — Мирошников, поэтому он и сбежал сразу из страны. Теперь все упирается в него, а остальные, в том числе ЦБ, — за кадром».

Чтобы выдать средства на санации, Центробанк включал печатный станок: триллион рублей, выданный через АСВ банкам, — это «чистая эмиссия», объясняет глава Банковского института ВШЭ Василий Солодков.

Все это приучило банкиров к безнаказанности, считает он: «Деньги [на санацию] выделялись сотнями миллиардов, причем ЦБ брал их из воздуха. Посыл [для банкиров] был такой: можно делать все, что угодно и, если твой банк попадет на санацию, все твои убытки покроет ЦБ».

«Понятийка» в сейфе Мирошникова

Почти все собеседники «Медузы» утверждают, что договариваться обо всем, что связано с санациями банков, нужно было с Мирошниковым. В показаниях по делу Черкалина подробно описан один такой эпизод.

В 2013 году между друзьями, партнерами и совладельцами «Балтийского банка» Олегом Шигаевым и Андреем Исаевым начался конфликт. Они вели бизнес вместе с конца 1990-х, у обоих было по 50% банка, но банком в основном занимался Шигаев — он возглавлял правление банка. Исаева больше интересовала недвижимость: ему, в частности. принадлежали знаменитый Дом Зингера и Малый гостиный двор в Петербурге.

В 2012 году Исаеву стало казаться, что партнер обманывает его и тайно выводит активы из банка: он начал требовать отчеты, а затем и настаивать, чтобы Шигаев ушел с поста. В ответ Шигаев якобы решил обхитрить партнера — отдать банк АСВ и «Альфа-банку» на санацию, получить за это неофициальные отступные, а Исаева оставить ни с чем (правда, это версия Исаева, которую он изложил в своем заявлении в Следственный комитет). Исаев подтвердил «Медузе» подачу заявления в СК и его содержание.

В разгар конфликта с партнером Шигаев нанял юриста Ваху Гишкаева, тот через своего знакомого Константина Тублина договорился о встрече с Мирошниковым — это следует из показаний Гишкаева по уголовному делу (копии есть в распоряжении «Медузы», их подлинность подтвердил сам Гишкаев).

«В мае 2014 года Тублин позвонил мне и сказал, что председатель правления «Альфа-банка» [Андрей Соколов] и Мирошников готовы встретиться. Первая встреча проходила в ресторане. Я довел до присутствующих лиц, что между владельцами имеется корпоративный спор. Соколов сказал, что ему интересен «Балтийский банк», и он готов провести санацию, для чего у него имеются все необходимые ресурсы», — говорится в показаниях.

На второй встрече в московском Vogue Cafe, говорится в показаниях Гишкаева, «от Соколова и Мирошникова поступила просьба предоставить доступ к финансово-хозяйственной документации банка». Шигаев согласился. Затем назначили еще одну встречу, беседа ее участников подробно воспроизведена в показаниях Гишкаева.

Встреча была в ресторане «Капри». В ресторане был один Соколов, разговор происходил в отдельной комнате слева. Пока мы ожидали Шигаева, я спросил у Соколова по поводу санации «Балтийского банка», на что Соколов показал мне документ, назвал его «экспресс-анализом» финансовой деятельности банка.

Соколов сказал, что выявлена дыра (недосозданные резервы) на 30-33 миллиарда рублей. Я ответил, что такого не может быть. Тогда Соколов пояснил, что это искусственно завышенная сумма, чтобы получить от ЦБ льготный кредит в 60 миллиардов рублей на проведение санации. Чтобы получить такой кредит, недосозданные резервы должны быть в сумме 30-33 миллиарда рублей, поэтому меньшая сумма ему и «Альфа-банку» неинтересна.

Я ответил Соколову дословно: «Хорошо вы рисуете, нет там такой дыры, ведь там же этого не было». Такая сумма нужна была Соколову для того, чтобы «Альфа-банк» смог заработать на этой сделке минимум 10 миллиардов рублей и еще один миллиард рублей он должен отдать Мирошникову, который должен будет передать часть из этой суммы сотрудникам ФСБ из «банковского отдела», как я понимал с его слов — за организацию и содействие в организации сделки.

«Гишкаев вился вокруг этой сделки, хотел продать нам подноготную Шигаева, хотел быть в доле, а сейчас просто зол, что мимо него прошли большие деньги, а он ничего не получил», — так собеседник в «Альфа-банке» прокомментировал показания Гишкаева о роли банка в этой истории. Соколова, по его словам, в рамках дела Черкалина не опрашивали.

Окончательно вопрос о санации «Балтийского банка» решался уже в кабинете Мирошникова в АСВ в августе 2014 года, говорится в показаниях Гишкаева.

Ближе к 20-м числам августа по инициативе Мирошникова мы приехали в офис АСВ. Встреча также была организована через Тублина. В ходе беседы Мирошников спросил у Шигаева, согласен ли он на санацию «Балтийского банка» «Альфа-банком». Шигаев ничего не ответил, поскольку был подавлен сложившейся ситуацией. Тогда Мирошников начал давить на него.

Мирошников стал высказывать определенные угрозы, сказал Шигаеву, что если он откажется, у банка и у него самого будут проблемы с правоохранительными органами, и у банка могут отозвать лицензию. [Я] спросил у Шигаева, имеются ли у него какие-либо встречные требования: «может быть, вы денег хотите? Так назовите сумму, не стесняйтесь. Может быть, вы хотите 5 миллиардов рублей, может быть, 2 миллиарда рублей, которые вы вносили в капитал банка из своих личных денег?».

Мирошников сказал, чтобы Шигаев и Соколов составили «понятийку» — соответствующее конфиденциальное и неофициальное соглашение между сторонами на эту сумму в виде благодарности от Соколова и что Мирошников гарантирует выплату этой суммы, […] «понятийку» сохранит в своем служебном сейфе. В итоге Шигаев высказал свое согласие, Мирошников сказал, что сейчас направит телефонограмму в ЦБ о согласии на добровольную санацию, предупредил, что все должно пройти тихо, без огласки и комментариев в СМИ.

Применение мер надзорного реагирования, включая принудительные, находится исключительно в компетенции ЦБ, заявили в АСВ в ответ на запрос «Медузы».

20 августа 2014 года Центробанк отправил Балтийский банк на санацию и выделил на это 57,4 миллиарда рублей. Санатором стал «Альфа-банк».

В пресс-службе «Альфа-банка» на запрос «Медузы» ответили, что никаких следственных действий по поводу санации «Балтийского» с сотрудниками банка не проводилось. Андрей Соколов заявил «Медузе», что информация о взятках Мирошникову и «банковскому отделу», а также о «понятийке» не соответствует действительности.

Андрей Исаев подавал иск о необоснованности санации «Балтийского банка», но проиграл тяжбу с «Альфа-банком» в трех инстанциях, включая Верховный суд. Сейчас Шигаев и Исаев — фигуранты уголовных дел по обвинению в мошенничестве, они числятся в федеральном розыске.

В АСВ эти показания комментировать не стали.

170 миллиардов для Ротенберга

Начальник Мирошникова, директор АСВ Юрий Исаев в переговорах с банками по поводу санаций обычно не участвовал. «Исаев никогда не вмешивался в процесс — он занимался стратегическими вещами: Минфин, ЦБ, никогда в детали не погружался», — говорит крупный действующий банкир.

Но «Медузе» удалось найти один случай, в котором всплывает фамилия Исаева: это санация «Мособлбанка», деньги на которую получил СМП-Банк Аркадия Ротенберга, миллиардера и бывшего спарринг-партнера президента Владимира Путина.

Возглавляющий АСВ с конца 2012 года Юрий Исаев — очень закрытый человек, говорит его знакомый. В его богатой биографии переплетены две линии — финансовая и силовая: он работал в «Импэксбанке» и «Российским банке развития», в правительстве — заместителем тогдашнего министра экономики Германа Грефа, потом меньше года был советником первого заместителя руководителя ФСБ Сергея Смирнова.

По данным совместного расследования The Bell и «Проекта», Смирнов вместе с Черкалиным ездил на встречу с Михаилом Завертяевым, бывшим совладельцем и зампредом правления банка «Интелфинанс», лишенного лицензии. На встрече они в том числе убеждали банкира прекратить пытаться вернуть выведенные из банка активы. Исаев был зампредом комитета Госдумы по финансовым рынкам, а затем три года возглавлял «Динамо» — главное спортивное общество силовиков.

Проблемы с Центробанком у владельцев «Мособлбанка» Анджея Мальчевского и его сына Александра начались еще в 2011-м, когда ЦБ на полгода запретил их банку принимать вклады населения. Банк решил эту проблему довольно изящно, начав раздавать вкладчикам свои акции — на акционеров банка запрет ЦБ не распространялся.

«Мособлбанк» расширял бизнес, к 2013 году располагал одной из самых крупных филиальных сетей в стране (более 600 отделений), выдавал ипотеку, а его совет директоров возглавлял экс-спикер Госдумы Геннадий Селезнев.

По свидетельству бывшего топ-менеджера банка, проводившие проверки сотрудники ЦБ в неофициальных беседах выражали недовольство не столько схемой привлечения вкладов, сколько владельцами банка. «Вы непрозрачны для регулятора, мы не понимаем, откуда вы взялись. Нужен понятный и прозрачный собственник — так они нам говорили», — пересказывает он суть претензий.

А в конце 2013 года на владельцев банка вышли и претенденты на долю в нем — совладелец ЗАО «Ритуал-сервис» Олег Шелягов и глава Национального союза ветеранов дзюдо, член совета директоров СМП-Банка Павел Бальский. Оба представляли интересы одного человека — Аркадия Ротенберга, считает бывший топ-менеджер банка.

Одна из первых их встреч с Мальчевским-младшим состоялась в здании Национального союза ветеранов дзюдо, возглавляемого Аркадием Ротенбергом. Вот как ее описывает бывший топ-менеджер банка, которому Мальчевский рассказывал о встрече: «Нужно было подтвердить, что они [Шелягов и Бальский] от Ротенберга. Они говорят: «Сейчас приедет Юра Исаев, подтвердит, что мы от Ротенбергов. Он все будет со стороны АСВ курировать». Бальский позвонил Исаеву. Он примчался через 30 или 40 минут и очень извинялся, что опоздал».

Адвокат Александра Мальчевского отказался от комментариев. Шелягов сказал, что такого случая не помнит: «Мы с Исаевым встречались только у него в кабинете».

Отдать долю не только в банке, но и в остальном своем бизнесе Мальчевские якобы должны были в обмен на избавление от проблем. «Они [Бальский и Шелягов] говорили: мы знаем, что у вас «геморрой» с ЦБ, мы определим нормы прибыли, зайдем, и проблем не будет», — так описывает условия собеседник «Медузы».

По его словам, Мальчевские даже пожертвовали 120 миллионов рублей хоккейному клубу «Динамо» и еще 30 миллионов рублей — Союзу ветеранов дзюдо. «Это было нужно, чтобы продемонстрировать готовность и желание работать с Ротенбергами, как говорил Бальский — «купить входной билет». Без этого, по его словам, переговоры не пойдут», — говорит собеседник «Медузы».

Изначально обсуждалось, что новые совладельцы получат 25% акций, в процессе переговоров их размер вырос до 50%, а затем и до 75%.

Шелягов в разговоре с «Медузой» отрицает, что вел переговоры об этом. По его словам, с менеджментом «Мособлбанка» они сразу обсуждали санацию: «Мы договаривались о санации, у них была огромная дыра. Я не был уполномочен представлять интересы Аркадия Романовича, меня как советника пригласил Мирошников».

У «Мособлбанка» в итоге действительно не появилось новых совладельцев, но через процедуру санации банк все же перешел под контроль Аркадия Ротенберга. После этого Шелягов его возглавил, а Бальский вошел в совет директоров.

В апреле 2014 года после присоединения Крыма у Ротенбергов начались серьезные проблемы с СМП-Банком. Против банка ввели санкции США, его на два дня отключили от международных платежных систем, и вкладчики за пару дней вынесли из банка больше 10 миллиардов рублей. А через месяц после этого ЦБ решил отдать на санацию «Мособлбанк» обнаружив, что из него выведено больше 60 миллиардов рублей. Санатором без конкурса стал СМП-Банк.

«Вся эта хрень началась после Крыма, когда они [СМП-банк] попали под санкции, и надо было спасать друзей», — горячится собеседник «Медузы». На санацию «Мособлбанка» направили 170 миллиардов рублей — это вторая по величине сумма, выделенная государством на санацию одного банка. Больше получил только ВТБ на санацию «Банка Москвы» — 295 миллиардов рублей. «Цифры астрономические и поражают воображение, но из банка была выведена почти вся валюта баланса», — говорил потом глава СМП-Банка Артем Оболенский.

В обвинительном заключении по делу Анджея Мальчевского говорилось, что деньги со счетов вкладчиков банка незаконно списывались, обналичивались и вкладывались в недвижимость, землю и другие активы. Это работало как пирамида: вклады старых возвращались за счет новых вкладчиков.

Мальчевский-старший дал показания, признал вину и «принял меры к возмещению ущерба». Он получил четыре года колонии и умер в тюрьме от инфекционного менингита. Его сына заочно арестовали по обвинению в мошенничестве в составе организованной преступной группы (ч. 4 ст. 159 УК России), он уехал из России.

В 2015 году «Мособлбанк» стал расчетным центром для строительства Крымского моста, генподрядчиком которого была фирма Аркадия Ротенберга «Стройгазмонтаж». Сам Ротенберг стал Героем труда «за особые трудовые заслуги в строительстве Крымского моста».

За время санации Мособлбанк закрыл 500 отделений. В чем заключается оздоровление банка — непонятно, говорит аналитик банка БКФ Максим Осадчий: капитал «Мособлбанка» уже более пяти лет — отрицательный, на 1 октября 2020 года это минус 133 миллиардов рублей. В пресс-службе СМП-банка «Медузе» ответили, что санация идет по утвержденному плану и закончится в 2031 году.

Личное участие Исаева в санации «Мособлбанка» двое уехавших из России банкиров объясняют тем, что Исаев — ставленник Аркадия Ротенберга. Эту версию подтверждает и бывший высокопоставленный член правительства.

Представитель Аркадия Ротенберга отказался от комментариев для этого текста. Бальский не ответил на запрос «Медузы», отправленный в Союз ветеранов дзюдо и переданный через его сотрудника.

В АСВ историю с «Мособлбанком» комментировать не стали.

«Мирошников сбежал — он во всем и виноват»

Эльвире Набиуллиной с самого начала не нравилось, как АСВ проводит санации банков, говорит правительственный чиновник из финансово-экономического блока. «Но у Исаева было серьезное силовое прикрытие, она там очень осторожно действовала, потихонечку», — объясняет тактику главы ЦБ знакомый с ней крупный финансист.

Открыто говорить о неэффективности санации банков через АСВ в Центробанке начали в 2015-м. Тогда же ЦБ начал готовить законопроект для альтернативной структуры — Фонда консолидации банковского сектора (ФКБС).

Примерно в 2015 году Набиуллина вновь подняла в правительстве вопрос, что АСВ надо убирать с организации банковских санаций, и ее неожиданно поддержал [вице-премьер Игорь] Шувалов, вспоминает чиновник финансово-экономического блока. «Предполагаю, что там начались разборки по другому поводу, и это позволило Набиуллиной действовать», — говорит знакомый с главой ЦБ крупный финансист.

Это подтверждает бывший высокопоставленный член правительства: по его словам, в правительстве на тот момент как минимум появились собственные вопросы к Мирошникову, этими вопросами отдельные чиновники даже делились с главой ФСБ Александром Бортниковым.

В 2017 году вступил в силу подготовленный Центробанком закон о Фонде консолидации банковского сектора, через который ЦБ собирался самостоятельно санировать крупные банки.

С осени 2017 года на санацию в новый фонд отправились банки «московского кольца» — раздувшиеся на санациях «Открытие» и Бинбанк, потом Промсвязьбанк и несколько менее крупных банков.

В конце октября председатель Центробанка Эльвира Набиуллина объявила о завершении расчистки банковского сектора от недобросовестных и слабых игроков.

Всего на эту расчистку потратили около семи триллионов рублей: 3,8 триллиона — на санации через ФКБС, 1,3 триллиона — через АСВ; еще 1,9 триллиона выплачено вкладчикам банков с отозванной лицензией. Часть этих денег вернулась или еще вернется.

АСВ с 2017 года не занимается новыми санациями, продолжая начатые ранее. Кроме того, АСВ все еще отвечает за выплаты вкладчикам и ликвидации банков. Но и здесь для агентства готовят новые ограничения: из-за упреков в привлечении слишком дорогих сторонних юристов АСВ начало брать их в штат, а ФАС предлагает принять законопроект, который сделал бы процедуру аккредитации подрядчиков АСВ более прозрачной.

«Исаеву примерно месяц назад дали орден — это значит, что не только вопросов [к нему] нет, но и вообще все всем довольны, — говорит федеральный чиновник из финансового блока. — По поводу Мирошникова консенсус такой — он сбежал, с него и спрашивайте. Он во всем и виноват».

Авторы: Анастасия Якорева («Медуза»), Борис Сафронов (VTimes) при участии Романа Баданина («Проект»)

Редактор: Татьяна Лысова

(1) Откуда столько?

Часть этих денег могла быть платой за обналичивание. Банковское управление ФСБ получало процент от выведенных средств (от 0,1 до 0,2% от объема операций) или фиксированные взятки за конкретные нарушения, а банки, которые занимались обналичиванием, ставились на абонентскую плату — так описывали эту схему The Bell и «Проект» в совместном расследовании.

(2) Что это?

Это долги, по которым задерживаются выплаты, а вернуть их сложно или невозможно.

(3) Сроки давности

Сроки давности для субсидиарной ответственности, то есть, ответственности топ-менеджмента, акционеров и бенефициаров — 10 лет с момента совершения действий или бездействия, повлекших негативные последствия, поясняет юрист «Пепеляев и партнеры» Юлия Литовцева.

(4) «Дыра» в балансе

Превышение обязательств банка над его активами

(5) Как именно?

Сначала АСВ просто назначало санатора, а с августа 2014 года проводило конкурсы — побеждал тот, кто просил меньше денег на оздоровление банка.

(6) Почему?

«Санация — это, по сути, покупка. Только когда ты покупаешь банк, это несколько месяцев дью дила (due diligence -комплексная проверка компании и оценка инвестиционных рисков). 300 страниц договоров, тысячи человеко-часов. Санация — это в лучшем случае неделя-две, [при этом] в банк — не попасть, договор на 10 страниц. Ты берешь банк вполуслепую», — объясняет риски первый зампред «Совкомбанка» Сергей Хотимский.

(7) За что?

Таким образом США пытались повлиять на российскую политику в отношении Украины.

(8) А сколько потрачено?

Для этого в их капитал пришлось вложить почти 1 триллион государственных денег, а еще на 2,9 триллиона — выдать кредиты (из которых пока вернулись 1,2 триллиона).

(9) «Московское кольцо»

В «московское кольцо» входили банки, пенсионные фонды и «некоторые другие финансовые институты», которые проводили взаимные операции, чтобы обходить регулирование ЦБ и камуфлировать риски, объясняла Набиуллина.

(10) Каким образом?

ЦБ собирается продавать банки из ФКБС, это позволит компенсировать часть вложенных в капитал 941 триллиона. Из 2,9 триллиона, выданных фондом санируемым банкам на поддержку ликвидности, 1,2 триллиона уже погашены. Санаторы постепенно расплачиваются и с агентством, и оно отдало ЦБ почти полтриллиона. Часть денег АСВ возвращает в ходе ликвидации банков: расплатившись с вкладчиками, оно становится кредитором вместо них. В 2019 году агентство таким образов получило 77 миллиардов рублей.